买卖厂房需要缴纳哪些税?

对于制造业企业来说,购买二手厂房需要承担巨额的税费和相关风险,这成为了制约购买行为的重要因素。相较于新厂房,二手厂房交易的税费成本更加不可预测,给购买者带来了诸多疑虑。

在二手厂房买卖过程中,卖方需要缴纳增值税(5%-9%)、城市维护建设税(1%-7%)、教育费附加(3%)、土地增值税(30%-60%)、企业所得税(25%)、印花税(0.05%)、地方教育费附加(2%)以及水利建设基金(0.03%-0.05%)。而买方则需要缴纳印花税(0.05%)和契税(3%)。

具体税费计算规则如下:

增值税:

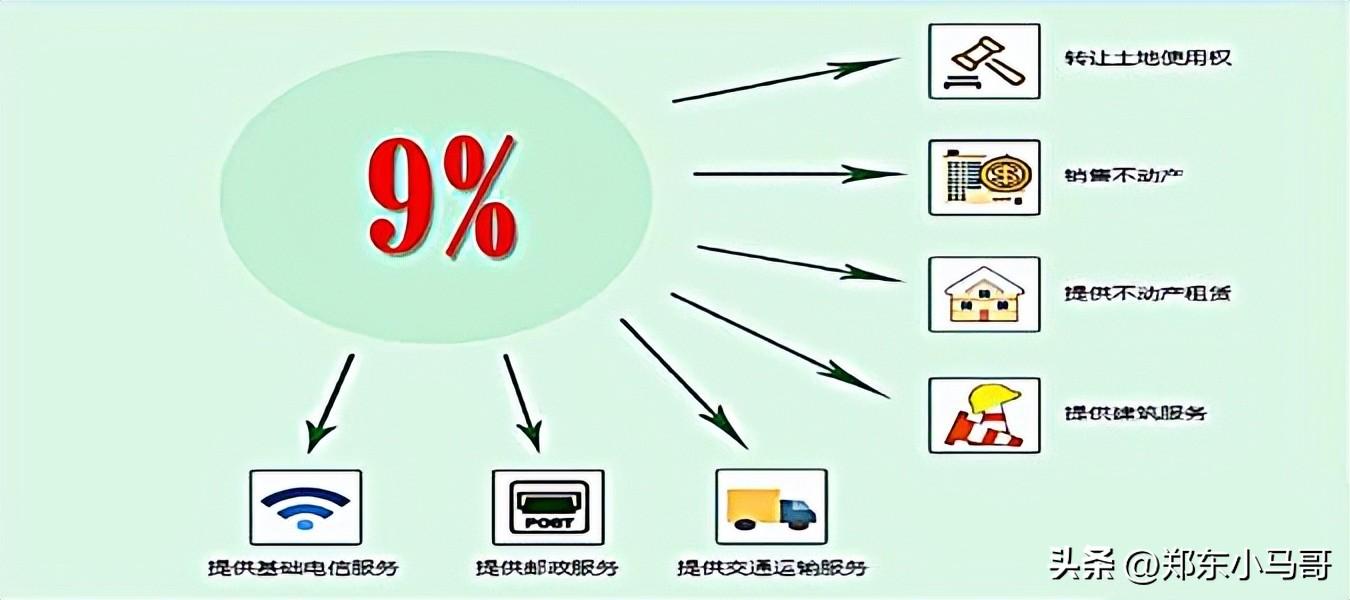

根据取得时间不同分为2016年4月30日之前取得的税率为5%,之后取得的为9%。

城市维护建设税和教育费附加:

按照所在地不同税率也有所区别。

土地增值税:

根据土地使用权转让的全部收入减去法定扣除额后的余额计算,税率分为30%-60%的累进税率。

企业所得税:

按25%的税率计算。

印花税:

按产权转移书据(合同)所载金额缴纳0.05%的印花税。

地方教育费附加:

按增值税的2%计算。

水利建设基金:

根据地区不同分别为0.03%-0.05%。

在二手厂房交易中,除了税费成本的高昂之外,还存在诸多潜在风险。例如,二手厂房可能存在质量问题、技术陈旧、设施老化以及环保标准不符合等隐患、存在不可查询的隐藏债务,这些因素都增加了企业在购买后需要承担的额外成本和风险。此外,二手厂房的权属状况、土地使用权的合法性、历史遗留问题等也常常让购买者望而却步。

相对而言,购买开发商开发的标准厂房具有诸多优势。首先,开发商通常会对标准厂房进行全方位的规划设计,确保其符合现代生产制造的需求,包括厂房结构、设施设备、供水供电、通风排污等各项配套;其次,标准厂房的建造往往采用最新的建筑材料和工艺,质量有保障,且环保标准符合要求;此外,购买者可以根据自身需求在选址、规划布局等方面进行定制,满足个性化的生产需求;最重要的是,在购买标准厂房时,税费成本相对较低,且购买过程更加透明简便。

企业家们在购买标准厂房时,不仅可以抵扣增值税进项税额;在使用厂房时,还可以进行固定资产折旧计提抵减应纳税所得额。

增值税

企业购买厂房,作为固定资产自己使用的,所获得的增值税专用发票可以进行抵扣(现增值税专用发票税率为9%)。

举例:

王先生购买了1000万(含税)的厂房按照9%的税率计算进项税额:

1000÷109%×9%=82.57万

王先生可将发票上82.57万的进项税额进行抵扣可当月进行抵扣,余下未抵扣税额可延至第二个月进行抵扣 ,直至全部抵扣完成为止。

所得税

厂房交付后,其作为固定资产,可以将其计提折旧,从而抵税(一般厂房的折旧年限是20年)。

固定资产的应折旧额一般按照固定资产的原值、预计残值率和分类年折旧率计算。固定资产的预计残值率为固定资产原值的3%-5%。

以平均年限法举例计算固定资产折旧率和折旧额:

年折旧率=(1-预计残值率)÷折旧年限×100%

月折旧率=年折旧率÷12

年折旧额=买入价×(1-残值率)÷折旧年限

月折旧额=买入价×(1-残值率)÷折旧年限÷12

固定资产折旧,从固定资产投入使用月份的次月起,按月计提。停止使用的固定资产,从停用月份的次月起停止计提。

举例:

李先生购买了1000万(含税)的厂房

其不含税金额为917.43万

预计残值率按照5%来计算的话

年折旧额=917.43万×(1-5%)÷20年=43.58万

即李先生每年可将厂房折旧的43.58万进行计提用于企业所得税节税。

节税举例:

如果李先生企业年利润总额为100万,企业所得税税率为25%。

未购买厂房时:

所需上缴年企业所得税为

100万×25%=25万

购买厂房后:

所需上缴年企业所得税为

(100万-43.58万)×25%=14.11万

固定资产折旧后可有效帮助企业减少企业所得税的缴纳。

总的来说,购买开发商开发的标准厂房能够帮助企业规避二手厂房交易中的种种潜在风险,从而降低后续投资与运营成本,提高生产效率和产品品质。这种选择符合企业长远发展的战略规划,有助于提升企业在市场上的竞争力。

网站内容来自网络,如有侵权请联系我们,立即删除!

Copyright © 屯百科 琼ICP备2023011085号-1